Zlecenia stop loss mogą być użyteczne w sytuacji, kiedy chcemy ograniczyć ryzyko, lub zagwarantować sobie określony zysk.

Jednym z najczęstszych błędów jest całkowite ich ignorowanie, co niemal zawsze kończy się złe, jeszcze częstszym — brak uwzględnienia zmienności rynku w obliczaniu zleceń stop.

Popularne akcje o wysokim wolumenie obrotowym, takie jak analizowany w niniejszym artykule Facebook, mogą okazać się rynkami wyjątkowo ryzykownymi, jeśli nie korzystamy z pasów bezpieczeństwa.

Gdzie ustawiać zlecenia stop loss? Na to pytanie odpowiada wskaźnik Average True Range, a inaczej — ATR.

Average True Range, czyli narzędzie do zarządzania ryzykiem

Korzystanie z ATR jest wyjątkowo proste. Należy ustawić liczbę wcześniejszych świec, na podstawie których ma on obliczyć średni zakres ruchu ceny — przeważnie jest to 14, po czym mnożymy wynik wedle potrzeb (popularnymi mnożnikami są 1, 1.5, niekiedy – 3 i więcej)..

Kalkulując średni zakres ruchu, ATR bierze pod uwagę zmienność rynku, dzięki czemu możemy zabezpieczyć się przed naturalnymi ruchami ceny, które zrealizują stop loss tylko po to, by chwilę później zmierzyć w zakładanym przez nas wcześniej kierunku.

W przypadku, ATR, wspomniana prostota daje nieograniczoną ilość możliwości w budowaniu strategii inwestycyjnej i szybko udowodni nam, że zarządzanie ryzykiem jest w tradingu nieporównywalnie ważniejsze niż cokolwiek innego.

Dlaczego? Na to pytanie odpowiemy, analizując otwarcie pozycji i zarządzanie nią na rynku akcji Facebooka.

Wybór ten jest poniekąd uzasadniony — w przeciwieństwie do par walutowych Forex, akcje spółek nie są narażone na manipulacje ze strony wielkich instytucji finansowych (przynajmniej nie w takim stopniu) i z tego względu — możemy stosować się na nich do klasycznych zasad handlu, włączając w to poziomy wsparcia, oporu i wolumen.

Stałe ryzyko, które podejmiemy, będzie wynosiło 2% kapitału.

Zarządzanie pozycją

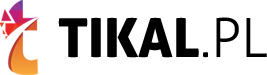

Powyżej przedstawiono otwarcie pozycji „kup” – oznaczone żółtym prostokątem, ze stop lossem ustawionym na podstawie wartości ATR (zielona i czerwona linia dynamiczna) mnożonej przez 1.5.

Widać, że cena była bardzo blisko zlecenia take profit, jednak zawróciła i transakcja została zakończona stop loss’em, co oznacza utratę 2% budżetu.

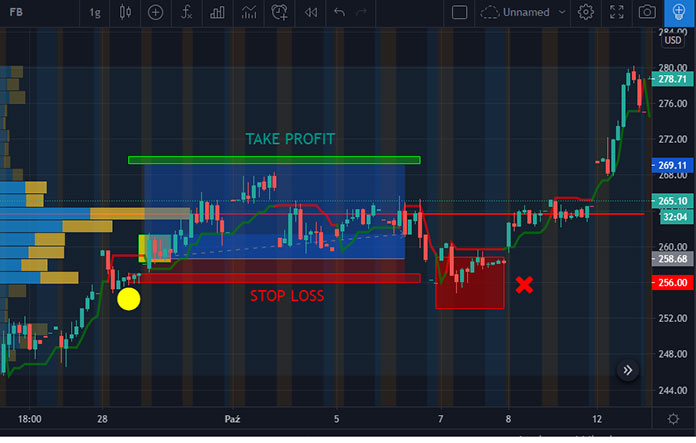

Kolejna grafika przedstawia tę samą pozycję, jednak miejsce zlecenia stop loss zostało policzone poprzez pomnożenie wartości ATR przez 4.5, co daje nam większą swobodę – widać, iż dynamiczne linie o kolorach zielonym i czerwonym są zdecydowanie bardziej oddalone od aktualnej ceny. .

Ustawiono także zlecenia oczekujące take profit, przy poziomach oznaczonych literami a1 i a2. Ich lokalizacja nie jest przypadkowa — na grafice widzimy, że prócz poziomu, przy którym otwieramy pozycję (a), są to dwa z trzech obszarów o najwyższych obrotach, co obrazuje profil wolumenu po lewej stronie (poziome, żółto-niebieskie pasy).

Jeśli cena dojdzie do pierwszego zlecenia take profit – a1, zamkniemy połowę pozycji, po czym przesuniemy zlecenie stop loss w miejsce, w którym ją otworzyliśmy. Od tego momentu, transakcja będzie pozbawiona ryzyka.

Ostatni zrzut ekranu pokazał, że cena bez większych problemów dotarła nie tylko do pierwszego zlecenia take profit – TP1, przy którym zamknęliśmy z zyskiem połowę pozycji, ale zrealizowała także drugie – TP2.

Jak udowodniono wcześniej, nie byłoby to możliwe, gdyby nie wysoki mnożnik ATR — w pierwszym przykładzie nie zdołaliśmy zrealizować nawet pierwszego zlecenia i transakcja zakończyła się stratą.

Więcej informacji na temat możliwości wykorzystania ATR znajdziemy w tym artykule.

Podsumowanie

ATR jest prawdopodobnie jedynym narzędziem, którego bez wyjątku powinien używać każdy trader, by uniknąć zbyt „ciasnych” zleceń stop, mogących zepsuć nawet najlepszą strategię.

Pamiętajmy jednak, że ATR jest mieczem obosiecznym.

Bardzo łatwo jest dać się ponieść wizji „pewnych” zysków w systemie, w którym stop loss ustawiany jest nieporównywalnie dalej niż take profit, dlatego przed wdrożeniem konkretnej strategii, powinniśmy potwierdzić jej skuteczność na danych historycznych.